Peter Holmes

0

1188

31

La violation de données à Equifax était choquante pour plusieurs raisons. Equihax: l'une des violations les plus calamiteuses de tous les temps Equihax: l'une des violations les plus calamiteuses de tous les temps La violation à Equifax est la violation de sécurité la plus dangereuse et la plus embarrassante de tous les temps. Mais connaissez-vous tous les faits? Avez-vous été touché? Que peux-tu y faire? Découvrez ici. . Pour beaucoup de gens, Equifax a parfaitement illustré un problème majeur en matière de protection des données personnelles et privées. Une agence qui existe uniquement pour collecter des informations de crédit profondément personnelles est jugée insuffisante. Et puis, à la suite, le site de récupération est redirigé vers une page illicite.

Nous pourrions continuer à parler d'Equifax toute la journée. Mais à ce stade, il est temps de nous attendre aux leçons que nous pouvons apprendre. Mieux encore, nous pouvons parler de la technologie qui permettra d’arrêter une autre perte de données de type Equifax. Comment vérifier si vos données ont été volées lors de la violation Equifax Comment vérifier si vos données ont été volées lors de la violation Equifax La violation de données par Equifax, qui touche jusqu'à 80% de tous les utilisateurs de cartes de crédit aux États-Unis. Êtes-vous un d'entre eux? Voici comment vérifier. .

Cet article va examiner comment la blockchain et la décentralisation des agences de notation nous garderont en sécurité.

Quelle est la blockchain?

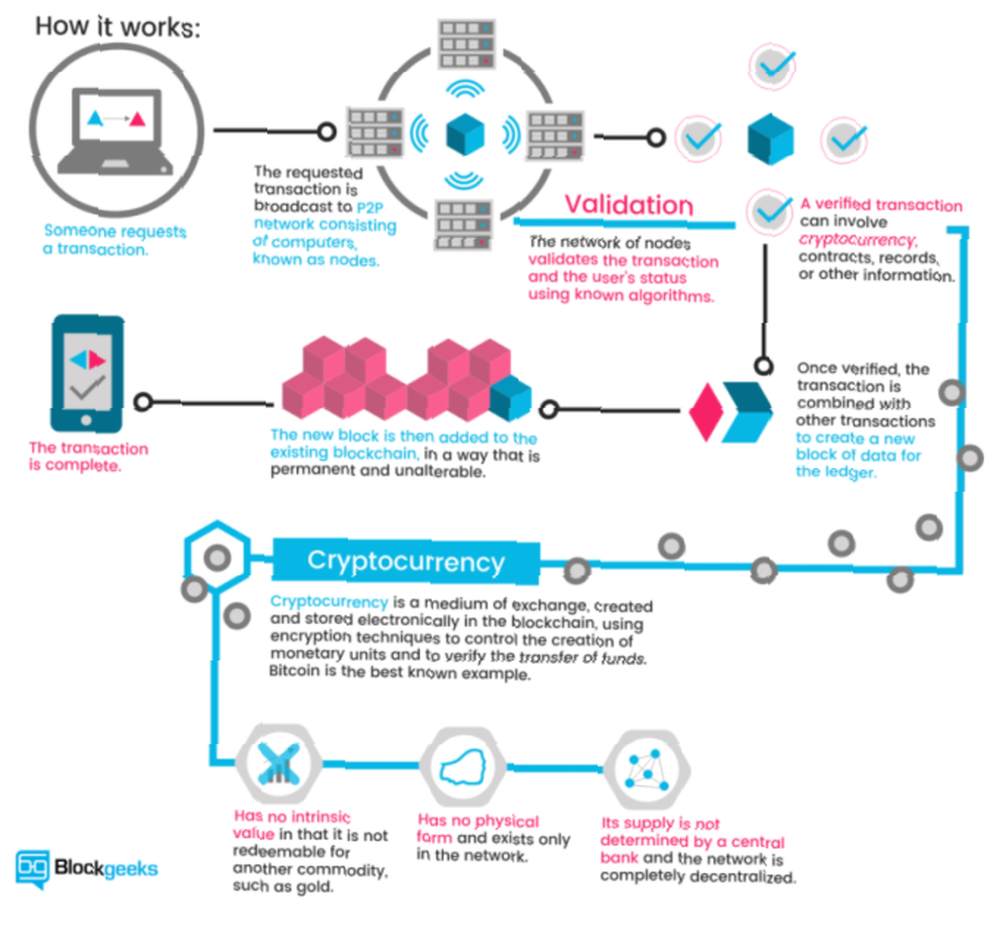

La blockchain est la technologie à la base des crypto-monnaies. Comment la blockchain de Bitcoin rend le monde plus sûr Comment la blockchain de Bitcoin rend le monde plus sécurisé pensé improbable… jusqu'à maintenant. (exemples notables incluent Bitcoin et Ethereum). Expliquée de manière extrêmement simple, la blockchain est un grand livre de transactions pour les transactions numériques. Chaque fois qu'une transaction a lieu, elle est stockée dans un bloc. Le bloc est diffusé sur un réseau qui vérifie la transaction, en l'ajoutant à la chaîne. La vérification du réseau évite que la même transaction ait lieu deux fois et que la crypto-monnaie ne soit pas utilisée deux fois.

L'illustration de Blockgeeks ci-dessous offre un excellent guide visuel sur le fonctionnement de Blockchain:

La blockchain est révolutionnaire. Mais peut-être que le plus grand avantage de la blockchain sera son utilisation pour réduire la fraude.

Pourquoi les agences de crédit ne sont plus adaptées aux besoins

Un organisme de crédit existe uniquement pour suivre les transactions financières liées à une identité. C’est essentiellement un service de réputation auquel d’autres institutions financières peuvent vous demander si vous êtes un bon prospect (ou non). Une agence de crédit ordinaire a plusieurs problèmes (dont beaucoup sont confrontés à toutes les grandes institutions de collecte de données).

Par exemple, les bases de données centralisées contiennent une énorme quantité de données d'identification personnelle. Comme nous l’avons vu à maintes reprises, il s’agit de savoir quand et non d’une violation. (Comment geler votre crédit pour prévenir le vol d’identité! Comment prévenir le vol d’identité en gelant votre crédit Comment prévenir le vol d’identité en gelant votre crédit Vos données personnelles ont été compromises, mais votre identité n’a pas encore été volée. Que pouvez-vous faire pour Eh bien, vous pouvez essayer de geler votre crédit - voici comment procéder.)

En outre, la méthode d’identification choisie par les États-Unis - numéros de sécurité sociale - est liée à une séquence numérique extrêmement basique. Les numéros de sécurité sociale n'ont pas été véritablement sécurisés depuis longtemps et n'ont jamais été conçus pour être utilisés de cette manière. De plus, il s'agit essentiellement d'un mot de passe non modifiable lié à votre nom. Comment les sites Web protègent-ils vos mots de passe? Comment les sites Web protègent-ils vos mots de passe? Avec les violations régulières de la sécurité en ligne signalées, vous êtes sans aucun doute préoccupé par le comportement des sites Web après votre mot de passe. En fait, pour la tranquillité d’esprit, c’est quelque chose que tout le monde a besoin de savoir… jusqu’à la fin des temps (ou la mort, selon la première éventualité).

L'utilisation d'un réseau de chaînes de blocs décentralisé modifierait complètement notre relation avec les données privées. Cinq façons de garantir la sécurité de vos données personnelles. Cinq méthodes permettant de garantir la sécurité de vos données personnelles Vos données, c'est vous. Qu'il s'agisse d'une collection de photographies que vous avez prises, d'images que vous avez développées, de rapports que vous avez écrits, d'histoires que vous avez imaginées ou de musiques que vous avez rassemblées ou composées, cela raconte une histoire. Protege le. , ainsi que les agences qui le demandent sans donner recours aux utilisateurs pour le changer. (Tout le monde a un dossier de crédit, que vous ayez ou non demandé du crédit.) Les agences de notation jouent un rôle important dans la société, mais un rôle qui n'a pratiquement pas été contesté depuis leur création (Equifax a été fondée en 1899). Si leur seul rôle est un partenaire financier historique précieux, celui qui refuse d'innover et perd nos données privées dans le processus, n'est-il pas temps de changer?

Contrôle de crédit décentralisé Blockchain

La blockchain est l'un des principaux mots à la mode de 2017. Outre la crypto-monnaie, le bitcoin et les ICO, la technologie de la blockchain reçoit beaucoup de presse. C'est principalement pour les bonnes raisons. Un réseau qui favorise la transparence, est évolutif et applicable à un grand nombre d’institutions quotidiennes change la donne. Mais comment un organisme de crédit basé sur la blockchain fonctionnerait-il??

Pour commencer, une agence de crédit décentralisée, basée sur une chaîne de blocs, redonnerait du pouvoir aux candidats. Actuellement, toutes les informations de compte sont collectées avec peu de recours. Les agences de crédit considèrent les entreprises comme les clients. Les utilisateurs ne sont qu'une réflexion après coup.

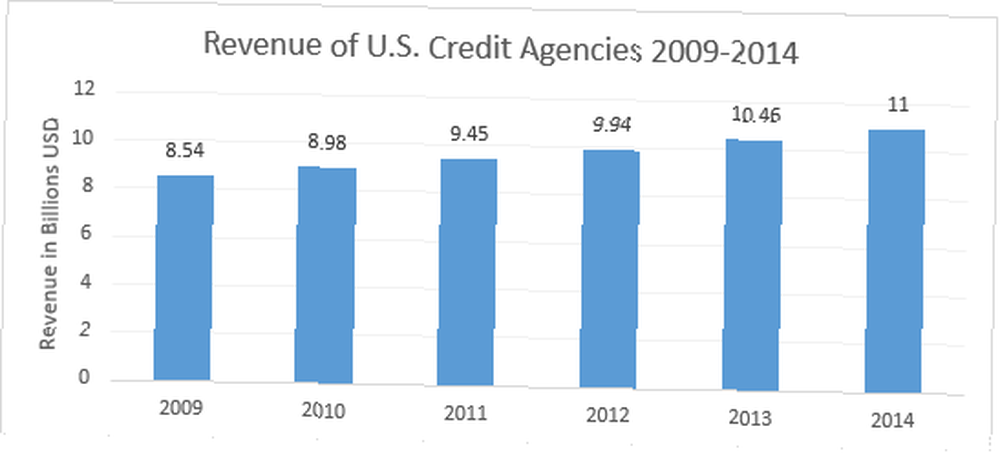

Crédit d'image: Statista

Crédit d'image: Statista

Les utilisateurs peuvent donner la permission expresse d'utiliser leurs données ou proposer différentes formes de données pour souligner leurs applications. Un exemple suggère d'utiliser des publications sur les réseaux sociaux pour évaluer la solvabilité. Bien que nous ayons vu des courtiers d’assurance essayer de tirer parti de ce type de données, généralement au détriment du demandeur.

Un système basé sur une chaîne de blocs aurait également une plus grande autonomie sur l'historique des transactions. Comme les données normalisées sont accessibles en temps réel, il devient plus facile d'interroger des moments spécifiques d'un historique. En outre, cela augmente la difficulté de masquer les indiscrétions de crédit antérieures, telles que les faux comptes, les fausses données et les fausses identités..

Les contrats intelligents sont une autre option. Au niveau de base, un contrat intelligent est un programme informatique ou un algorithme qui facilite ou applique un contrat. Le contrat est enregistré et validé par la blockchain. En ce qui concerne les agences de crédit, les contrats intelligents peuvent sécuriser et appliquer des prêts décentralisés. Les utilisateurs peuvent miser sur la réputation fournie en calculant une large gamme de comptes numériques.

Va-t-il résoudre tous les problèmes?

À première vue, il semble que la technologie des chaînes de blocs permettrait de résoudre un nombre important de problèmes. Mais ce n'est tout simplement pas aussi simple que cela. Décentraliser les bases de données des agences de crédit et mettre en place des contrats intelligents pour permettre un effet de levier dans les demandes de prêt, c'est bien. Mais dans de nombreux cas, cela ne fonctionnera tout simplement pas comme annoncé.

Pour commencer, la technologie blockchain -dans son état actuel n'est pas bien adapté à la vaste gamme de données d'identification personnelles et privées requises pour une agence de crédit. La couche supérieure de données - les transactions financières - fonctionnerait bien. Mais la couche secondaire de consultation et les données privées ne sont pas entièrement prêtes à faire la transition.

De plus, les contrats intelligents ne sont pas toujours ce que les gens pensent. Ils sonnent bien. Après tout, ils sont “intelligent.” Mais ils ne peuvent pas faire certaines choses, encore moins cacher vos données confidentielles. Une fois que le bloc contenant vos données est actif sur une blockchain ouverte, il est accessible à tous. Cacher des données, même cryptées, dans un contrat intelligent, est (du moins à ce stade) une tâche difficile. Des mécanismes sont en cours de développement pour lutter contre ce problème, mais la meilleure pratique actuelle consiste simplement à garder ces données à l'écart de la blockchain..

Équilibrer les besoins en données

L'introduction d'un registre de données ouvert et facilement accessible ne réjouit cependant pas tout le monde. Comme je l’ai dit plus haut, les données seraient accessibles sur une blockchain décentralisée vérifiée par n'importe qui. Cela signifie qu'une fois que les données sont vérifiées dans le cadre de la chaîne, elles sont visibles par tous. Cela crée un problème différent.

De nombreuses personnes sont extrêmement fâchées contre Equifax d’avoir divulgué leurs données d’identification privées à un pirate informatique ou à des pirates informatiques encore inconnus. Mais s'il n'y avait pas eu atteinte à la sécurité des données, leurs données personnelles sont restées théoriquement sécurisées, à l'abri des regards indiscrets. Tout le monde ne téléchargera pas une blockchain complète relative à une agence de crédit. Mais certains le feraient, surtout si vous utilisiez une blockchain ouverte.

Blockchains privés

Bien sûr, ce n’est pas une nouvelle question de la technologie blockchain. Il est tout à fait possible de créer une blockchain privée à l'usage exclusif d'une organisation ou d'une entreprise. Une blockchain privée s'éloigne des fondements de la technologie. Au lieu d'être ouverte, une organisation ou un individu contrôle étroitement tout accès. Au lieu de permettre à tout un réseau d’utilisateurs individuels de vérifier les transactions, l’obligation incombe à quelques.

Les blockchains privés seront bientôt présents dans la vie quotidienne. Ils intéressent particulièrement les institutions financières dont les clients exigent la confidentialité. Une blockchain privée peut fonctionner de deux manières:

- Intimité totale: Une seule personne, entité ou entreprise possède et exploite la blockchain. Les autorisations en écriture sont extrêmement restrictives et les autorisations en lecture sont limitées dans une certaine mesure..

- Consortium: Un groupe d'utilisateurs ou d'entreprises présélectionnés contrôlent. Les données doivent être vérifiées par l'ensemble du groupe (ou un pourcentage) avant d'être ajoutées à la blockchain.

Ainsi, si l’idée de base d’un grand livre persiste, l’accès ouvert ne le reste pas. Comme vous le verrez dans la section suivante, plusieurs organisations travaillent sur des problèmes de confidentialité et d'accès..

Agences de crédit et numéros de sécurité sociale

On ignore quels seraient les résultats du passage à un système de vérification du crédit basé sur une chaîne de blocs. Les partisans de la technologie Blockchain sont évidemment optimistes. Entrer dans un inconnu sérieux est trop difficile à envisager pour les autres. Certaines entreprises font déjà le pas en avant vers les services d'attestation d'identité blockchain.

1. Bloom

Bloom est un protocole complet qui met l’accent sur l’évaluation des risques et la notation du crédit. Il vise à offrir un écosystème de crédit complet ainsi que l’opportunité pour les entreprises “non bancarisé” les particuliers à accéder au crédit. Le BloomID est au cœur de ce système, permettant aux utilisateurs d’établir une “identité fédérée mondiale avec des tiers indépendants qui attestent publiquement de leurs informations d'identité et de leur statut juridique.”

Le système Bloom implémente l'évaluation de nombreuses sources de données alternatives que nous avons envisagées précédemment, notamment les paiements de services publics cohérents, les paiements de services, etc. Pour ajouter de la valeur à une demande de crédit, les utilisateurs peuvent “pieu” leurs pairs, comme une forme de co-signature. Les emprunteurs ayant l'intention de faire défaut ne font pas que nuire à leur BloomScore (la version Bloom d'un pointage de crédit), mais également à leurs amis.

Les identités sont créées et vérifiées avec des sources du monde réel. Le réseau Bloom s'appuie sur des nœuds établis pour vérifier les informations d'identité de l'utilisateur. Tous les nœuds pré-ordonnés sont ouverts et vérifiés de manière égale. Ainsi, bien qu'un utilisateur puisse demander un crédit en utilisant un ensemble de fausses informations, il est extrêmement improbable qu'il reçoive une confirmation..

Bloom a lancé un ICO en novembre 2017 pour attirer les investisseurs et rehausser le profil de la plateforme..

2. MicroMoney

MicroMoney vise à fournir des services de crédit à environ 2 milliards d'individus non bancarisés, dans 100 pays. Le service a été testé avec succès dans l'ensemble du Cambodge, du Myanmar et de la Thaïlande et devrait être lancé en Indonésie, au Sri Lanka et aux Philippines d'ici trois mois..

MicroMoney se distingue de Bloom par le fait que son objectif principal est de connecter les nouveaux clients aux services financiers existants. À leur tour, les nouveaux clients peuvent se connecter aux entreprises existantes ou créer leur propre entreprise en utilisant l'accès à de nouvelles lignes de crédit. Toutefois, à l'instar de Bloom, MicroMoney valorisera la demande de crédit d'un utilisateur avec d'autres sources de données, notamment le comportement Web et les réseaux sociaux, les listes de contacts et les services de messagerie..

En plus de cela, l'algorithme MicroMoney suivra les emprunteurs au cours des formulaires de demande de crédit (complétés via une application smartphone pour permettre de mieux comprendre les habitudes privées des emprunteurs), en analysant leur prise de décision. Certains paramètres incluent le temps nécessaire à l'emprunteur pour compléter le formulaire, le nombre de changements du champ de traitement et les moments de doute pour des champs spécifiques. MicroMoney utilisera l'énorme quantité de données volumineuses disponibles pour développer des profils d'utilisateurs détaillés..

Enfin, MicroMoney a développé un algorithme d’auto-apprentissage qui exploite le réseau Microsoft Azure Neural pour calculer le risque. Plus le nombre de prêts accordés est élevé, plus l'algorithme apprend vite, plus les prêts risqués sont réduits.

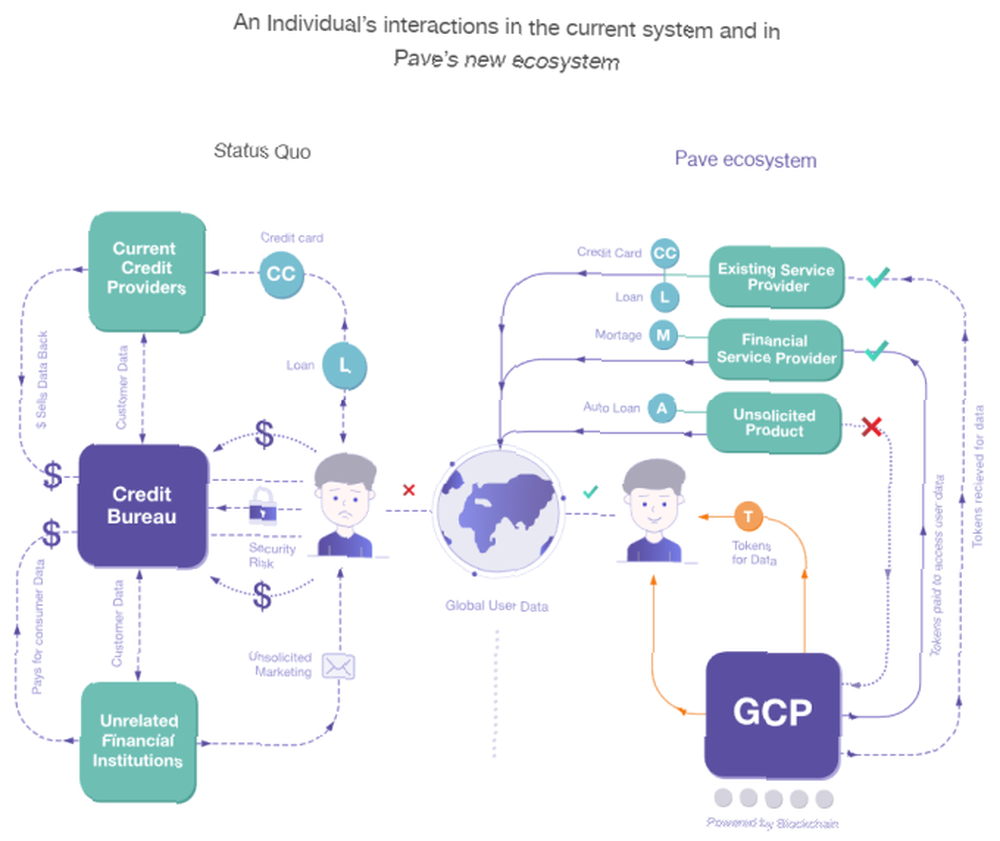

3. Pave

Pave est un organisme de crédit alternatif existant qui se concentre sur la souscription et les prêts aux personnes ayant des antécédents de crédit limités. Jusqu'à présent, Pave a fourni des fonds à plus de 1 600 personnes ayant des antécédents de crédit limités, en mettant l'accent sur les jeunes emprunteurs et les immigrants..

Pave a créé un nouveau profil de crédit global (GCP) que les utilisateurs peuvent emporter partout où ils vont. À leur tour, les utilisateurs peuvent demander un crédit dans n’importe quel pays, à condition que leur BPC soit positif. Comme Bloom et MicroMoney, Pave utilisera de nouvelles formes de données financières pour donner aux utilisateurs la possibilité de prouver leur solvabilité..

En outre, Pave permettra aux utilisateurs de mieux contrôler les établissements qui peuvent accéder à leurs données financières privées. Les utilisateurs apporteront des corrections à leur historique financier (via un processus de vérification), monétiseront totalement leurs données financières existantes, etc. Pave met fortement l'accent sur la sécurité et la confidentialité des utilisateurs, renforcée dans les jours qui ont suivi la confirmation de la violation par Equifax.

Susciter le changement

Deux choses doivent arriver.

Premièrement, il faut cesser d'utiliser les numéros de sécurité sociale comme forme d'identification majeure. L'Estonie, pays d'Europe de l'Est, ouvre la voie en utilisant la technologie de la blockchain pour fournir une identification sécurisée à ses citoyens. Bien entendu, l’Estonie compte 1,316 million d’habitants, soit environ 0,35% de la population des États-Unis. Cela prendrait du temps, mais les avantages pour les citoyens américains seraient renversants..

Ce n'est pas une nouvelle. Rob Joyce, assistant spécial du président et coordinateur de la cybersécurité à la Maison Blanche, a récemment suggéré qu'un système nouveau et amélioré devrait impliquer des technologies telles que: “identifiant cryptographique moderne.” Une carte d'identité estonienne contient une puce qui nécessite deux codes PIN. Le premier authentifie l'identité de la carte, le second agit comme une signature numérique.

Le deuxième changement est “simplement” apportant aux citoyens des opportunités de crédit blockchain et illustrant pourquoi la nouvelle technologie bat l’ancienne.

La fin des agences de crédit telles que nous la connaissons?

La violation de données par Equifax a touché presque tous les citoyens adultes américains. Et même pendant que j'écrivais cet article, d'autres informations relatives à la fuite sont apparues. Au Royaume-Uni, Equifax commençait tout juste à envoyer des lettres par courrier postal, malgré la fuite qui avait eu lieu quatre mois auparavant. (Sans parler du fait que la majorité des résidents britanniques concernés n’ignorent pas que la société détenait même leurs données.)

Mais est-ce la fin des agences de crédit telles que nous les connaissons??

Pas probable - du moins, pas encore. Malheureusement, la pénalité pour incompétence de rang, une série de violations de données sont à la hauteur des dernières fuites de données - Suivez ces 5 services et flux En fait, les trois dirigeants d'Equifax qui ont vendu d'énormes quantités d'actions avant que la violation de données ne soit divulguée ont été innocentés, et Equifax est protégé par le droit des sociétés. La seule pénalité directe à ce jour est la forte chute du cours de l'action Equifax.

Il n’ya pas d’embarras important pour une alternative à la blockchain simplement parce que la très grande majorité des gens ne se rendent pas compte que c’est possible, encore moins une option. Les lobbyistes des agences de crédit ont également un fort soutien. Dans les jours qui ont suivi la fuite d’Equifax, TransUnion (une autre agence de crédit américaine importante) a embauché un certain nombre de nouveaux lobbyistes. Et les principaux clients commerciaux de ces agences de crédit - banques, prêteurs hypothécaires, spécialistes du marketing, etc. - restent rentables.

Jusqu'à ce qu'un produit significatif illustrant les avantages de l'abandon des systèmes existants soit disponible, ils sont là pour rester.

Accepteriez-vous une alternative à une agence de crédit basée sur la blockchain? Les agences de crédit détiennent-elles trop de pouvoir? Comment devrions-nous gérer les numéros de sécurité sociale à l'avenir? Faites-nous savoir vos pensées ci-dessous!

Crédit d'image: phonlamai / Depositphotos